2020年對于傳統廚電煙灶產品是充滿考驗的一年,在經歷了上半年的寒冬之后,業內企業積極布局,急速調整,下半年形勢逆轉,最終全年整體出貨量實現了3.4%的同比增長。增速雖然不高,但從全球房地產的活躍度、裝修置換率現狀來講已實屬不易。

2018-2020年煙灶行業銷售規模走勢(萬臺)

外銷拉動增長

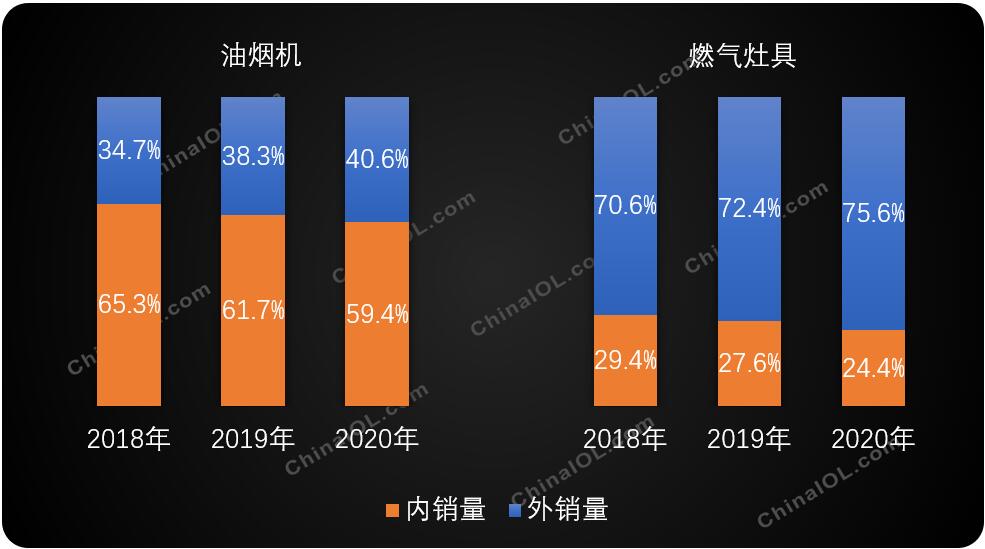

對于傳統廚電,國外市場的需求熱度遠遠大于國內,產業在線數據顯示,2020年煙灶產品外銷出貨量為6281.9萬臺,同比增長9.3%;煙灶整體出貨量內外銷占比分別為34.5%、65.5%,對比2018、2019年的數據來看,外銷出貨量占比逐年增加,成為整個行業保持正向增長的引擎。

2018-2020年煙灶行業內外銷份額對比

細分油煙機、燃氣灶具來看市場表現也各有不同。油煙機2020年外銷出貨1120.6萬臺,占比突破四成,同比增長3.6%,一二季度受疫情影響,出口大幅度下滑,三季度逐步回暖,四季度出現暴增,拉動了全年增長。燃氣灶具2020年外銷出貨5161.3萬臺,占比75.6%,同比增長10.6%,燃氣灶具與油煙機最大的不同在于,只有一季度出貨有所下滑,二、三、四季度呈現快速增長模式。

2020年國內市場全年煙灶出貨量為3302.6萬臺,同比下滑6.2%。主要是因為房地產市場的蕭條以及終端門店客流量的減少。細分產品來看,油煙機出貨1640.0萬臺,同比下滑6.0%;燃氣灶具1662.6萬臺,同比下滑6.4%。分季度來看,一季度受疫情影響深度下滑,二季度調整回升,三季度恢復正向增長,四季度穩中上升,其中線上購物節618、818、雙11及家裝旺季的到來是煙灶行業全年市場的主要增長點。

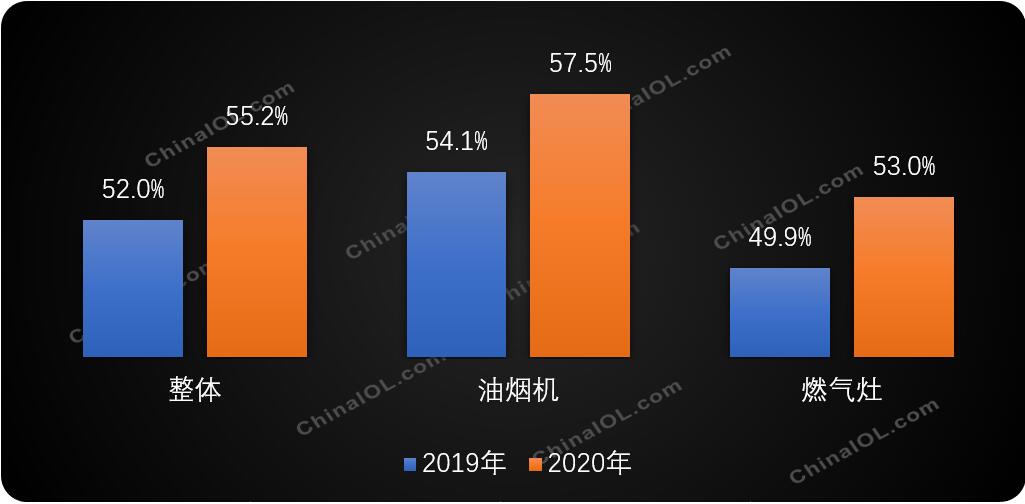

主要市場特征

從企業競爭格局來看,老板、方太等TOP5企業集中度不斷加強,從2019年的52.0%增加到2020年的55.2%,品牌價值顯現,龍頭企業行業話語權持續加強。面對困難重重的行業周期,加上疫情挑戰,頭部企業迅速調整市場策略,實現正向增長,中小企業相對比較保守,差距不斷拉大。

2019/2020年煙灶內銷市場TOP5企業份額對比

從渠道來看,頭部企業在不斷加大下沉渠道的開發,線上線下都有提升。線上市場:疫情之后,廚電企業面對線上市場的爆發,有點措手不及且持懷疑態度,上半年一直處于適應狀態,開始嘗試直播引流;下半年利用購物節等節點逐步占領線上市場,數據顯示,下半年老板、方太線上增速逐步加快,四季度已超30%。

工程渠道:精裝修市場滲透率逐步提升利好廚電工程機來的發展。從精裝修房的家電配置率來看,廚電配置率高于其他大家電,未來,中國精裝房滲透率有望達接近40%或更高,廚電工程機銷售有較大增長空間,對于頭部企業利好明顯。雖然工程機的利潤率要低很多,但對于當下市場的開發擴容以及品牌價值有促進作用。

從產品來看,2020年,受渠道下沉,農村市場需求的開發拉動,中式廚電產品略有回升。T型、塔型、弧型都屬于歐式范疇,歐式雖然在市場還有一定的影響力,但已逐漸失去主導位置,主要原因是受終端喜愛度、以及外形方便程度影響。

傳統煙灶在產品定義方面,為與逐步火熱的集成灶進行區分,依舊保持偏高端定位。市場上的跨界、近吸等產品出現主要是為了占據高端市場,當前的市場環境以及競爭模式雖然對總體產品發展有限制,但跨界煙機產品需求成長空間依然較大。

2021年趨勢

對于今年的市場,產業在線預測,2021年煙灶產品整體出貨將達到9764.4萬臺,同比增長1.9%,增長機會內銷市場要高于外銷。據了解,外銷層面,國內部分代工企業的外銷訂單已排產至2021年一季度末,不過外銷市場走勢預計會隨著全球疫情穩定的原因熱度逐漸減弱。內銷層面,多品牌運作、集成化發展、工程、家裝等創新多元化渠道成為核心增長點,價格戰的常態化也將成為2021年傳統廚電行業的趨勢。

IOL觀察

IOL觀察 數據

數據 報告

報告 冷暖智造

冷暖智造 EN

EN 中國數據

中國數據 全球地圖

全球地圖