有著“全球鋰礦價(jià)格走勢(shì)風(fēng)向標(biāo)”之稱(chēng)的澳洲Pilbara鋰精礦在9月下旬的拍賣(mài)中再創(chuàng)新高,相較于上次拍賣(mài)價(jià)格上漲約10%,對(duì)應(yīng)鋰鹽的生產(chǎn)成本約為50.4萬(wàn)元/噸。但是與之對(duì)應(yīng)的碳酸鋰企業(yè)利潤(rùn)空間當(dāng)前卻幾乎被壓縮殆盡。據(jù)產(chǎn)業(yè)在線含氟鋰鹽周報(bào)數(shù)據(jù)顯示,2022年9月23日到29日,工業(yè)級(jí)碳酸鋰國(guó)內(nèi)主流出廠均價(jià)為48.75萬(wàn)元/噸,電池級(jí)碳酸鋰國(guó)內(nèi)主流出廠均價(jià)為50.98萬(wàn)元/噸。

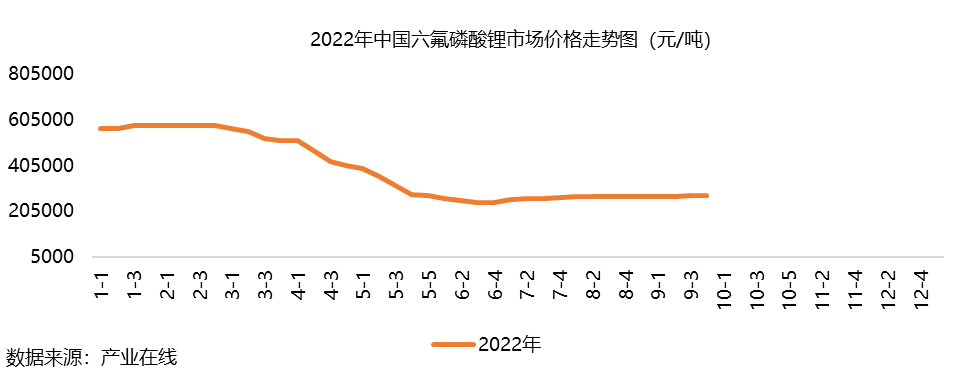

因此哪怕僅從成本角度考慮,碳酸鋰價(jià)格也仍有上漲空間,而下游鋰產(chǎn)業(yè)鏈只得被動(dòng)承受不斷上漲的成本壓力。在成本壓力下,原本處于下行區(qū)間的六氟磷酸鋰市場(chǎng)再起波瀾,從6月底開(kāi)啟上漲走勢(shì)。產(chǎn)業(yè)在線預(yù)計(jì),二十大臨近,六氟磷酸鋰原材料量縮價(jià)漲格局還將延續(xù),且需求端有剛需支撐,預(yù)計(jì)六氟磷酸鋰市場(chǎng)短線或在成本驅(qū)動(dòng)下仍存上漲空間。

供需擴(kuò)產(chǎn)周期不匹配是產(chǎn)業(yè)鏈矛盾現(xiàn)狀主因

長(zhǎng)期規(guī)劃產(chǎn)能過(guò)剩,短線上游原料緊缺,是當(dāng)前鋰產(chǎn)業(yè)鏈面臨的矛盾現(xiàn)狀。究其原因,從原礦、鹽湖,到鋰鹽,再到電解液乃至于電站、汽車(chē),整個(gè)鋰產(chǎn)業(yè)鏈擁有多個(gè)環(huán)環(huán)相扣的復(fù)雜環(huán)節(jié)。其中,上游原礦通常需要兩到三年才能建成投產(chǎn),之后大約需要兩年時(shí)間才能達(dá)產(chǎn),鋰鹽鹽湖從開(kāi)建到達(dá)產(chǎn)也需要四年左右。但是正極材料和電池生產(chǎn)線的建設(shè)通常不到一年,并且很快就能達(dá)產(chǎn)。

這樣一來(lái),鋰電池產(chǎn)業(yè)鏈出現(xiàn)上下游步調(diào)不一致的現(xiàn)象也就不足為奇。雖然近兩年在需求拉動(dòng)下鋰原料價(jià)格大幅上漲,并進(jìn)一步刺激了天齊鋰業(yè)、贛鋒鋰業(yè)等鋰原料企業(yè)投建新項(xiàng)目的積極性,但這些擬建和在建產(chǎn)能距離真正的商業(yè)化運(yùn)作仍存在市場(chǎng)幾乎難以承受的時(shí)間間隔。

其實(shí)早在本輪行情到來(lái)之前,國(guó)內(nèi)鋰原料龍頭企業(yè)天齊鋰業(yè)就已經(jīng)大幅舉債收購(gòu)鋰原料產(chǎn)能:2012年,當(dāng)時(shí)體量尚小的天齊鋰業(yè)憑借財(cái)團(tuán)和債券融得的約38.76億元控股了澳大利亞泰里森,后者擁有全球儲(chǔ)量最大、品質(zhì)最好的鋰輝石礦格林布什礦;2018年,天齊鋰業(yè)又多方籌措逾40.66億美元成功入股了全球范圍內(nèi)含鋰濃度最高、儲(chǔ)量最大、開(kāi)采條件最成熟的阿塔卡瑪鹽湖。但即使在如此舉債收購(gòu)的情況下,國(guó)內(nèi)鋰資源仍經(jīng)常處于供不應(yīng)求狀態(tài),行業(yè)內(nèi)上下游擴(kuò)產(chǎn)周期錯(cuò)配的嚴(yán)重程度可見(jiàn)一斑。

由此可見(jiàn),國(guó)內(nèi)需求高漲,而供應(yīng)短期偏緊,這次突破歷史新高的拍賣(mài)價(jià)不過(guò)是中資外流尋求外來(lái)貨源的一個(gè)縮影。

鋰原料或仍存一年左右的高景氣度時(shí)期

總體來(lái)看,鋰原料產(chǎn)業(yè)的高景氣度可以從需求和供應(yīng)兩方面解讀。

需求層面,視角聚焦到國(guó)內(nèi),在新能源產(chǎn)業(yè)的蓬勃發(fā)展下,中國(guó)鋰電市場(chǎng)還存在著極大的擴(kuò)張空間。2022上半年雖然受到原材料價(jià)格上漲、疫情等帶來(lái)的沖擊,但是在“雙碳”政策逐步落地和市場(chǎng)環(huán)保意識(shí)增強(qiáng)的多重影響下,我國(guó)新能源產(chǎn)業(yè)仍然保持著極快的增長(zhǎng),并直接帶動(dòng)了動(dòng)力電池和儲(chǔ)能電池出貨量的增長(zhǎng):1-8月新能源汽車(chē)產(chǎn)量達(dá)397萬(wàn)輛,同比增長(zhǎng)1.2倍;上半年儲(chǔ)能電池產(chǎn)量達(dá)到32GWh,全國(guó)鋰離子電池產(chǎn)量同比增長(zhǎng)1.5倍。產(chǎn)業(yè)在線預(yù)計(jì),2022到2024年,中國(guó)鋰電池產(chǎn)量將保持約20%的復(fù)合增長(zhǎng)率。

供應(yīng)角度,產(chǎn)業(yè)在線預(yù)計(jì),2022年至2024年的全球鋰原料供應(yīng)量的理論值分別為80萬(wàn)噸、100萬(wàn)噸和140萬(wàn)噸,年復(fù)合增長(zhǎng)率超30%,看似全球鋰原料產(chǎn)能已經(jīng)過(guò)剩。但根據(jù)市場(chǎng)的實(shí)際表現(xiàn),海外投資回報(bào)的不確定性大大增加,例如智利政府?dāng)M組建國(guó)有企業(yè)參與鋰礦開(kāi)發(fā),澳大利亞政府對(duì)海外投資者的審核日趨嚴(yán)格,秘魯也力圖推進(jìn)鋰產(chǎn)業(yè)鏈的本土化進(jìn)程。

這表明海外擁有鋰資源的國(guó)家將更傾向于完善本土的鋰產(chǎn)業(yè)鏈,這很大程度上延緩了中資在海外的鋰資源的開(kāi)采進(jìn)程。因而,在當(dāng)前的市場(chǎng)背景下,鋰原料雖然理論產(chǎn)能過(guò)剩,但實(shí)際產(chǎn)量仍難與需求匹配。

從長(zhǎng)線來(lái)看,在鋰原料高景氣度下,為了共同的利益,上述各方終將在博弈中找到一個(gè)平衡點(diǎn),且國(guó)內(nèi)外在建鋰原料產(chǎn)能也將于2023下半年到2025年迎來(lái)集中投產(chǎn),屆時(shí)鋰產(chǎn)業(yè)將愈發(fā)成熟,高速發(fā)展階段伴隨的市場(chǎng)劇烈波動(dòng)將再難現(xiàn),市場(chǎng)各方的話語(yǔ)權(quán)也將趨于平衡。因此,未來(lái)一年將是鋰原料企業(yè)為數(shù)不多的掌控市場(chǎng)話語(yǔ)權(quán)的高景氣度時(shí)期。

政策和市場(chǎng)結(jié)合推進(jìn)鋰產(chǎn)業(yè)創(chuàng)新進(jìn)程

極大的市場(chǎng)話語(yǔ)權(quán)意味著定價(jià)權(quán),鋰原料企業(yè)借此在2022年上半年收獲了前所未有的利潤(rùn):2022年上半年,天齊鋰業(yè)凈利潤(rùn)同比增11937.16%,半年凈利甚至超過(guò)了過(guò)去十年的總和,贛鋒鋰業(yè)凈利潤(rùn)同比增長(zhǎng)412.02%。整個(gè)鋰產(chǎn)業(yè)鏈的利潤(rùn)集中到了上游企業(yè),這樣的市場(chǎng)無(wú)疑是不健康的。

為引導(dǎo)鋰鹽價(jià)格回歸理性,工信部?jī)H是在9月上旬便先后兩次提及鋰鹽保供穩(wěn)價(jià)的話題。9月2日提出要推動(dòng)重點(diǎn)行業(yè)穩(wěn)產(chǎn)保供,建立重點(diǎn)原材料價(jià)格部門(mén)聯(lián)動(dòng)監(jiān)測(cè)機(jī)制,引導(dǎo)碳酸鋰、稀土等重點(diǎn)產(chǎn)品價(jià)格回穩(wěn);9月15日再次嚴(yán)肅強(qiáng)調(diào),各方要規(guī)范有序做好保供穩(wěn)價(jià)工作,嚴(yán)禁生產(chǎn)企業(yè)串通定價(jià),要求生產(chǎn)企業(yè)不得嚴(yán)重背離成本定價(jià)。

對(duì)于鋰產(chǎn)業(yè),在規(guī)劃產(chǎn)能過(guò)剩的競(jìng)爭(zhēng)壓力和保供穩(wěn)價(jià)的政策壓力下,單純的體量競(jìng)爭(zhēng)已經(jīng)不可取,應(yīng)該將更多的資源用于優(yōu)化產(chǎn)品的技術(shù)、成本、產(chǎn)能利用率等關(guān)鍵指標(biāo)。

政策層面在鼓勵(lì)鋰產(chǎn)業(yè)技術(shù)創(chuàng)新方面也釋放多個(gè)信號(hào)。2020年9月8日,國(guó)家發(fā)改委等四部委聯(lián)合發(fā)布了《關(guān)于擴(kuò)大戰(zhàn)略性新興產(chǎn)業(yè)投資培育壯大新增長(zhǎng)點(diǎn)增長(zhǎng)極的指導(dǎo)意見(jiàn)》,明確表示要提升鋰等特色資源在開(kāi)采、冶煉、深加工等環(huán)節(jié)的技術(shù)水平;2022年3月3日,科技部等九部門(mén)共同印發(fā)《“十四五”東西部科技合作實(shí)施方案》,再次強(qiáng)調(diào)要健全鹽湖產(chǎn)業(yè)上下游協(xié)同創(chuàng)新機(jī)制,提高鹽湖鉀、鎂、鋰等資源高值化開(kāi)發(fā)利用技術(shù)與產(chǎn)業(yè)化水平。

這種技術(shù)創(chuàng)新帶來(lái)的優(yōu)勢(shì)也反映在了市場(chǎng)層面。在實(shí)際交易中,由于龍頭企業(yè)的研發(fā)投入更多,因此相較于業(yè)內(nèi)其他企業(yè),其六氟磷酸鋰產(chǎn)品也憑借更優(yōu)異的產(chǎn)品質(zhì)量具備一定的溢價(jià)空間,也更被下游企業(yè)所認(rèn)可。

我們由此可以看到,國(guó)家正在將政策和市場(chǎng)兩方面相結(jié)合,力圖推進(jìn)中國(guó)鋰產(chǎn)業(yè)的創(chuàng)新進(jìn)程。

IOL觀察

IOL觀察

數(shù)據(jù)

數(shù)據(jù) 報(bào)告

報(bào)告

冷暖智造

冷暖智造

EN

EN